你的位置:泊头市乘龙泵业有限公司 > 服务项目 >

泊头市乘龙泵业有限公司 华创证券降为C类投行背后:有史以来IPO保荐成功率仅29% 承销收入连续三年为0|投行透析

发布日期:2024-07-30 08:22 点击次数:160炒股就看金麒麟分析师研报泊头市乘龙泵业有限公司,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关文章:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)华创证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

7月10日,上交所公布了对贵州中毅达股份有限公司(下称中毅达)、华创证券等主体的罚单,其中华创证券被采取监管警示的措施,项目财务顾问主办人刘紫昌、刘海被通报批评。

华创证券这张警示函,不仅让自己获批成为太平洋第一大股东的时间充满变数,对公司今年能否摆脱最差的C类投行评级也至关重要。

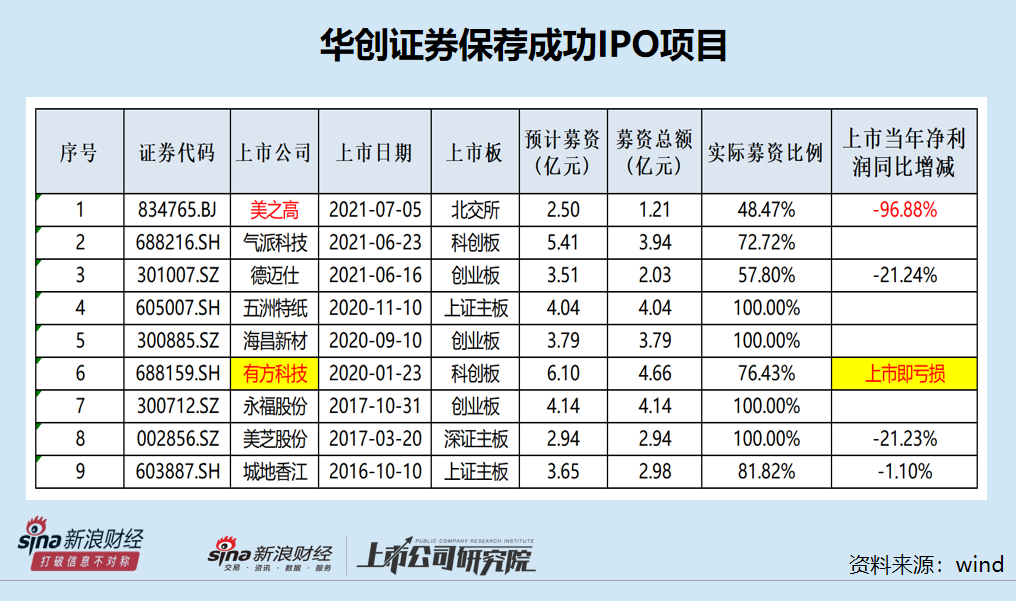

华创证券2022年被评为B类投行,2023年降为C类投行,这与公司2023年IPO撤否率较高以及被证监会警示有关。wind显示,华创证券历史上已完结(已发行及已终止项目之和)的IPO项目合计31家,其中仅有9家成功上市,22家以撤否作为结束,成功率仅29%。

华创证券保荐的9家已上市IPO项目中,有5家上市当年的归母净利润(以扣非前后孰低为准)下降,其中有方科技上市当年就亏损,美之高裁员数百人后勉强盈利100多万元避免亏损。气派科技虽然上市当年净利润未下降,但第二年便由盈利转巨亏。

投行内控“三道防线”又被质疑 今年还是C类投行?

2022年,华创证券被中证协评为B类投行。2023年,华创证券被评为C类投行,评级下降或与其较高的IPO项目撤否数量、被证监会警示有关。

wind显示,2021年6月19日以来,华创证券共有10个IPO保荐项目获交易所受理,截至目前有8个撤回。其中,2022年、2023年和2024年上半年撤否的IPO项目数量分别为4个、3个、1个,在审的项目还有2家。

来源:wind

来源:wind

从2021年下半年开始至今年上半年,华创证券已经连续三年没有保荐IPO项目上市,这期间的IPO承销收入自然为0。

对于撤否率高券商,深交所曾出台政策,将现场督导将与撤否率密切挂钩,撤否率在60%以上、40%-60%、30%-40%,将被由重到轻抽取不同比例的IPO项目进行现场督导。

2023年上半年,针对“一查就撒”、“带病闯关”等突出问题,证监会对8家撤否率较高的券商投行内控开展专项检查,8家券商中就包括华创证券。

经查,证监会发现华创证券投资银行类业务部分撤否项目内控意见未被有效落实,保荐工作报告未完整披露质控及内核关注问题,内核委员履职不尽责,薪酬递延人员范围较少。故,证监会决定对华创证券采取出具警示函的行政监督管理措施。

证监会发现华创证券投行内控存在的问题,包括内控第二道防线、第三道防线质控和内核部门存在的问题,其中内核委员会履职不尽责,说明公司投行内控“三道防线”存在一定问题。

近日,证监会的一张警示函暴露出了华创证券在投行内控“三道防线”方面依旧存在问题。上交所现场督导发现,华创证券作为中毅达发行股份购买资产并募集配套资金申请项目的独立财务顾问,存在以下违规情形:一是对标的公司贸易收入内控有效性、收入调整完整性核查不到位;二是对标的公司经销、直销收入划分依据核查不到位;三是对标的公司经销商收入终端核查相关问询回复内容与底稿不一致。

上交所认为,华创证券作为中毅达项目的独立财务顾问,未就上市公司收入调整履行审慎核查义务,未充分取得经销、直销收入划分依据,对标的公司经销商收入终端核查相关问询回复内容与底稿不一致,质控、内核部门未有效发挥制衡约束作用,故华创证券予以监管警示。

华创证券在中毅达项目中出现的违规,不仅说明投行内控“第一道防线”项目组的尽调核查不到位,“质控、内核部门未有效发挥制衡约束作用”也说明投行内控的第二道、第三道防线存在问题。

2023年被证监会警示,今年被上交所再度警示,华创证券在2024年度是否继续被评为C类投行?

更重要的是,华创证券再因警示函暴露出的投行内控问题,可能影响其获批太平洋第一大股东的进度。2023年12月,证监会对太平洋证券变更主要股东提出三大反馈意见,都指向华创证券,其中包括“华创证券因投行业务部分撤否项目内控意见未有效落实、内核委员会履职不尽责等问题,被出具警示函,需说明是否已对相关问题进行整改”这一项。

如果华创证券完成了整改,为何还会在中毅达项目上出现“质控、内核部门未有效发挥制衡约束作用”的问题?(注:中毅达今年2月28日才撤回申请,期间华创证券应勤勉尽责)

多家已上市项目深度“变脸” 美之高裁员数百人规避“上市即亏损”

事实上,华创证券不仅最近三年IPO项目撤否率较高,有史以来的成功率也是非常低。

wind显示,华创证券有史以来已完结的IPO项目数量31家,其中仅有9家成功上市,22家以撤否终止,保荐成功率仅29%。换言之,华创证券有史以来的IPO项目撤否率为71%,即保荐10家项目,就有7家以失败告终。

华创证券已保荐成功上市的项目也是充满争议,9家成功上市的项目,有5家在上市当年净利润下降,其中有方科技上市当年就亏损,美之高差一点就亏损。

资料显示,有方科技2020年1月在华创证券的保荐下登陆科创板,上市当年的扣非归母净利润为-0.89亿元,上市即亏损。2021年、2022年和2023年,有方科技扣非归母净利润分别为-0.22亿元、-0.76亿元和-0.5亿元,持续亏损。

根据《证券发行上市保荐业务管理办法》相关规定,华创证券及项目保代有可能被监管处罚。该办法规定,发行人在持续督导期间出现下列情形之一的,中国证监会可以根据情节轻重,对保荐机构及其相关责任人员采取出具警示函、责令改正、监管谈话、对保荐代表人依法认定为不适当人选、暂停保荐机构的保荐业务等监管措施:首次公开发行股票并上市、股票向不特定合格投资者公开发行并在北交所上市和上市公司向不特定对象公开发行证券并上市当年即亏损且选取的上市标准含净利润标准。

由于有方科技选择的上市标准含有净利润的标准,华创证券及保代可能面临处罚。

2021年7月,美之高在华创证券的保荐下挂牌精选层(现在的北交所)。上市当年,美之高的扣非归母净利润为0.01亿元,同比下降97%,差一点就亏损。

美之高之所以能规避“上市即亏损”,之所以差100多万元就亏损,与公司上市当年裁员数百人有很大关系。公告显示,美之高2021年年末员工总数937人,较期初的1303人减少366人。减员366人,足以挤出100多万元的利润,避免亏损。

但上市当年就大裁员,美之高的操作很令人不解,为何公司一上市就要靠裁员维持利润?公司持续盈利能力是否符合上市标准?

气派科技虽然上市当年净利润未下降,但第二年便由盈利转巨亏。2021年6月23日,气派科技在华创证券的保荐下登陆科创板。上市当年,气派科技实现扣非归母净利润1.26亿元。2022年和2023年,气派科技扣非归母净利润分别为-0.74亿元和-1.54亿元。

华创证券保荐的美芝股份上市后扣非净利润连降三年直到亏损,2021-2023年公司连续巨额亏损。华创证券保荐的城地香江,2021-2023年扣非归母净利润连续巨亏,合计亏损13亿元以上。

9家项目都未实现超募 55%的承销项目实际募资“缩水 ”

Wind显示,华创证券成功保荐的9家IPO项目中,竟然没有一家实现资金超募。尽管巨额超募为市场诟病,但华创证券保荐的IPO项目规模都较小,预计募资金额也比较少。

据wind数据,华创证券保荐的9家已经上市的项目,预计募资额最高的是有方科技,计划募资6.1亿元;实际募资4.66亿元,较预期缩水23.57%。

其他4家实际募资不及预期的IPO项目分别是美之高、德迈仕、气派科技、城地香江,实际募资金额分别是1.21亿元、2.03亿元、3.94亿元、2.98亿元,实际募资为预期的比例分别为48.47%、57.80%、72.72%、81.82%。

四年保荐9家项目上市,在预期募资额本就很小的情况下却没有一家实际募资超募,还有一半多的项目实际募资不及预期,华创证券的承销能力可见一斑。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察泊头市乘龙泵业有限公司